Você sabe calcular o valor da sua empresa?

Pelas demonstrações financeiras isso é possível! (parte II)

Utilizando as informações da sua empresa você pode chegar em conclusões semelhantes às de um investidor.

No artigo anterior (parte I) eu expliquei como avaliar uma empresa utilizando o EBITDA (em uma tradução livre: Resultado antes dos juros, impostos, depreciação e amortização). De forma simples e rápida multiplicando o EBITDA pelo indicador utilizado pelos investidores para avaliar uma empresa, obtém-se uma referência do valor da empresa.

Através do fluxo de caixa chega-se a um valor mais preciso, como vou explicar no artigo de hoje, mas antes preciso explicar como estruturar um fluxo e caixa; na minha opinião a demonstração financeira mais importante para se acompanhar.

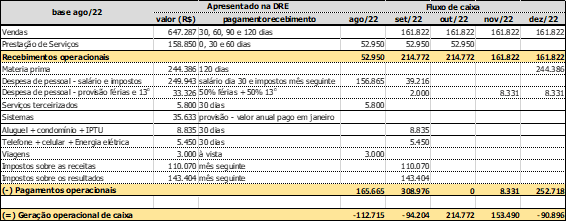

O modelo de fluxo de caixa que vou explicar e comentar não segue o padrão de elaboração utilizado nas demonstrações financeiras oficiais da empresa. Mas uma visão gerencial partindo dos recebimentos operacionais (vendas ou prestações de serviço), dos quais deduzimos todos os pagamentos operacionais (matéria prima, salários, aluguéis etc.).

O fluxo de caixa considera a data, ou prazo, de recebimento ou pagamento de cada um dos itens, por exemplo: uma venda feita em 4 parcelas na Demonstração de Resultados do Exercício, teremos o seu valor integralmente apresentado no mês em que foi feita, enquanto no fluxo de caixa teremos apenas o valor de cada parcela no mês de recebimento. Isso também vale para os pagamentos.

Na figura abaixo apresento como os valores da Demonstração de Resultados do Exercício de um mês, no caso agosto de 2022, reportados no fluxo de caixa:

Vale chamar a atenção:

- Provisão (férias ou 13º, por exemplo) – apenas lançada no fluxo de caixa quando efetivamente paga. No exemplo acima:

- O 13º tem previsão de pagamento em nov/22 e dez/22

- Férias somente uma parte está prevista para ser paga em set/22

- Seguro ou licenciamentos – lançados no fluxo de caixa de acordo com o seu pagamento. Contudo, na DRE o valor é lançado mês-a-mês (diferido). No exemplo acima a despesa de “Sistemas” do mês de ago/22 é 1/12 do total pago em jan/22.

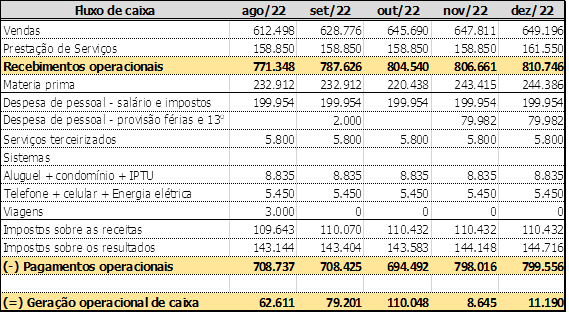

O fluxo de caixa acima apresenta apenas os efeitos da operação de ago/22 para facilitar a explicação. Considerando uma operação fluida ele conterá os efeitos dos demais meses, ou seja, no período apresentado também deve conter os recebimentos e pagamentos, respectivamente das receitas e despesas, dos demais como apresentado a seguir.

A Geração Operacional de Caixa quando positiva é uma disponibilidade para investimento; quando negativa é uma necessidade de resgate de uma aplicação ou captação de empréstimo. Ela não tem relação com Lucro ou Prejuízo.

O fluxo de caixa pode ter várias visões: mensal como o exemplo acima, diário ou anual.

O fluxo de caixa diário é uma visão operacional e importante de ser seguido. Na quase totalidade os valores são efetivos e com poucos valores projetados, o que resulta em uma alta assertividade. Usado na tomada de decisões do dia-a-dia como por exemplo:

- Se o total de recebimentos de um determinado dia não é suficiente para cobrir o total de pagamentos, pode-se negociar a antecipação de um cliente ou mesmo a postergação de um fornecedor, ao invés de ser feito o resgate de uma aplicação ou captação de um empréstimo.

- Ou o inverso. Ao invés de fazer a aplicação por poucos dias do excedente de caixa, pode-se negociar uma antecipação de pagamento de algum fornecedor em troca de um desconto financeiro maior do que se ganharia na aplicação financeira.

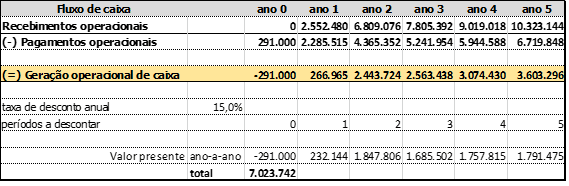

O fluxo de caixa anual, por sua vez, é uma visão estratégica da empresa. Elaborado com base nas projeções de crescimento, considera novos produtos ou mercados a se explorar, ganhos de produtividade e sinergias operacionais. Por se basear em projeções e estimativas, está sujeito a variações e desvios, por isso que normalmente o elaboramos com base em diferentes cenários (conservador, realista e otimista).

Via de regra o fluxo de caixa projetado para vários anos (5 a 7 anos) é utilizado junto a investidores, principalmente na determinação do valor da empresa. A geração operacional de caixa de cada ano é descontada a uma determinada taxa cuja soma desses valores determina o valor da empresa.

A definição da taxa de desconto não é uma questão arbitrária. Basicamente ela se baseia em quanto o dinheiro que você tem está rendendo e quanto você gostaria que ele rendesse fazendo um novo investimento, neste caso comprando a empresa do exemplo abaixo.

Assumindo que 15% seja taxa acordada entre vendedor e investidor, a empresa vale R$ 7,3 milhões. Uma taxa menor eleva o preço da empresa, da mesma forma que uma taxa maior reduz o valor da empresa.

Esses conceitos lhe foram uteis? Qual das visões (diária, mensal ou anual) de fluxo de caixa você já utilizou ou utiliza? Compartilhe comigo a sua opinião e comentários.

Gostou do artigo? Quer saber mais sobre como calcular o valor da sua empresa? Então, entre em contato comigo. Terei o maior prazer em ajudar.

Marcio Motter

https://marciomotter.com.br/

Confira também: Você sabe calcular o valor da sua empresa? Pelas demonstrações financeiras isso é possível! (parte I)

Participe da Conversa